O jeito Peter Lynch de investir

O jeito Peter Lynch de investir traz a experiência de um ícone da gestão de fundos nos Estados Unidos. Certamente você aprenderá muito sobre o que levar em conta na escolha das melhores ações para a sua carteira.

Depois de resenhar o livro Fora da Curva, em que muitos gestores de fundos de investimentos dão sugestões para fazermos aportes mais inteligentes, nada melhor que continuar no tema e passar minhas impressões do livro de um dos maiores gestores de todos os tempos: Peter Lynch.

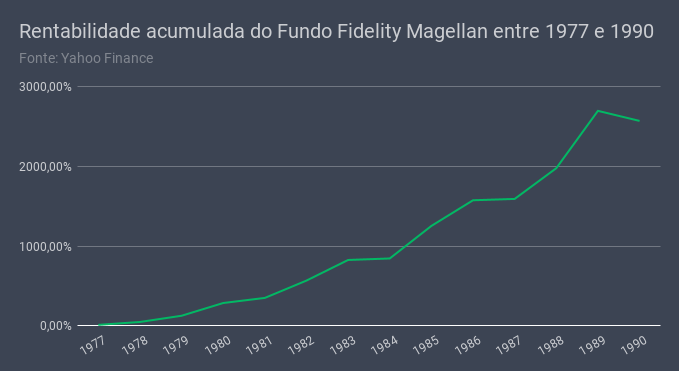

Lynch geriu o fundo Fidelity Magellan entre 1977 e 1990, obtendo uma rentabilidade média de 29,2% ao ano.

Escrito em parceria com John Rothchild, a obra atravessa os anos como uma boa indicação para interessados no mercado de capitais. O livro foi publicado em 1989.

Confira o que podemos aprender com Lynch e toda a sua experiência.

Invista apenas naquilo que você entende

Na apresentação, que Lynch e Rothchild escreveram para uma edição do livro no ano 2000, eles relatam o que veio a ser chamado de bolha das pontocom. Nessa ocasião, enquanto a Internet ganhava mais visibilidade e adeptos, muitas empresas de tecnologia eram sobrevalorizadas.

Aqui, eles mostram que devemos entender minimamente bem sobre um negócio antes de investir nele. Não é porque todos estão investindo em certas empresas que você deve investir também.

Várias dessas companhias pontocom perderam valor quando ficou claro que eram negócios insustentáveis.

Os investidores amadores têm vantagens sobre os investidores profissionais

Lynch defende que os fundos são bons para quem não tem tempo para se dedicar a escolher em quais ações investir e também para quem busca diversificação, mas tem pouco dinheiro.

Já quem pretende escolher as ações por conta própria, pode colocar em prática ideias de investimento a partir de observações de empresas que fazem parte do cotidiano.

Mas é claro que só isso não é o suficiente — depois de ter a impressão de estar diante de uma companhia promissora, é preciso pesquisar mais sobre o negócio, sua saúde financeira e perspectivas de lucros.

Nunca invista em qualquer empresa antes de haver feito sua lição de casa acerca das perspectivas de ganho, das condições financeiras, da posição entre competidores, dos planos de expansão e assim por diante.

E se o investidor ou investidora trabalhar no setor em que essa empresa atua ou conhecer bastante o campo, melhor ainda! Dessa forma, poderá encontrar até mesmo as chamadas tenbaggers — ações capazes de multiplicar o investimento inicial em 10 vezes.

Aqui, vale destacar que em uma carteira de poucas ações, acertar uma tenbagger provavelmente trará um resultado significativo. Já em um fundo com várias ações no portfólio — Lynch chegou a ter 1.400 ações —, é preciso encontrar várias tenbaggers para fazer a diferença.

Outro ponto que favorece os amadores é que os gestores não podem arriscar demais e escolher ações de empresas que ainda não se provaram. Aliás, há diversas normas e regras que precisam seguir, sem falar que seus chefes e clientes estão sempre exigindo bons resultados.

O tamanho do fundo também é outro fator interessante. Alocar 8 milhões de dólares é uma coisa, mas gerir 8 bilhões de dólares já é uma tarefa bem mais complexa. Imagine que você precise se desfazer de uma quantidade considerável de ações de determinada companhia… é bem difícil vender todas elas de uma vez a um preço razoável.

Investir em ações tende a ser mais lucrativo que investir em títulos de dívida

Investir em Letras do Tesouro, títulos privados (debêntures) ou alternativas semelhantes nada mais é que emprestar dinheiro para recebê-lo mais adiante com juros.

Comprar ações nos torna parceiros de negócios com perspectivas de crescimento e aumenta nosso patrimônio à medida que a empresa cresce seu valor.

É claro que investir em ações é mais arriscado, e companhias que são referência hoje podem não ser daqui a alguns anos. Se você investir em uma ação sobrevalorizada, provavelmente perderá dinheiro. Além disso, não basta investir em boas empresas e se recusar a monitorar os seus fundamentos.

Para o autor, quem investe na bolsa tem que ter dedicação para escolher empresas confiáveis e com bons fundamentos. Quem só segue as “dicas quentes” e faz operações por impulso, de fato não é muito diferente de adeptos de jogos de azar.

Como Peter Lynch provoca: as pessoas destinam um tempo maior para decidir qual micro-ondas comprar do que para escolher um bom investimento.

A propósito, nosso autor explica que durante duas décadas antes da crise de 1929, nos Estados Unidos, a maioria das pessoas relacionava o mercado de ações ao jogo. Ele só passou a ser considerado como investimento no final da década de 1960.

Compre as ações certas, no momento impróprio, pelo preço errado e você sofrerá grandes perdas.

Não é preciso prever o comportamento do mercado para ganhar dinheiro com ações

Vemos que o autor é sensato ao dizer que não tem como prevermos as grandes quedas. Segundo ele, “as coisas nunca estão claras até ser tarde demais”. O que podemos fazer é escolher ações de boas empresas, ainda mais quando estiverem com um preço abaixo do que realmente valem.

As 6 categorias de empresas

A separação das empresas nas 6 categorias de Lynch é importante para saber o que esperar em relação ao retorno do seu investimento. Veja o que caracteriza cada uma delas.

Empresas de crescimento lento

Empresas de grande porte, já estabelecidas. Crescem um pouco acima do PIB. Geralmente, pagam bons dividendos, porque atingiram um patamar em que já são grandes demais para encontrar meios de expansão.

Empresas confiáveis (de crescimento médio)

Empresas sólidas (com lucros consistentes), com crescimento de 10% a 12% ao ano. Em momentos de crise, os negócios em questão costumam resistir a quedas fortes.

Empresas de crescimento rápido

Normalmente são empresas novas e menores que as anteriores, que apresentam crescimento de 20% a 25% ao ano. Podem ser arriscadas se o negócio for só uma promessa e não se mostrar sustentável.

Quando essas companhias ficam muito grandes, não têm muito por onde expandir, como vimos com as empresas de crescimento lento. É preciso monitorar os balanços para descobrir quando estão deixando de crescer.

Segundo este vídeo do Daniel Nigri, do Dica de Hoje Research, essas empresas seriam normalmente as small caps.

Empresas cíclicas

Empresas que pertencem a um setor cíclico são aquelas cujos resultados, em geral, dependem do desempenho da economia. Os negócios que envolvem automóveis e aviação são bons exemplos.

O preço de suas ações tendem a crescer com mais força que as ações de empresas de crescimento médio quando o mercado sai de uma recessão para uma retomada.

Cuidado: se uma ação de empresa cíclica pertence a uma blue chip, não quer dizer que seja um investimento mais seguro. Investir no momento errado do ciclo pode trazer enormes prejuízos.

Empresas em recuperação

São ações de empresas que estão em dificuldade (não geram lucro considerável), mas que têm perspectivas de se recuperar.

Empresas com ativos ocultos

Esse tipo de ação apresenta um preço mais baixo que o esperado, considerando o valor dos ativos da empresa.

Vale lembrar que as companhias não ficam permanentemente em uma categoria. Uma empresa confiável, para se ter uma ideia, pode passar por problemas, quase ir à falência e se restabelecer como uma empresa em recuperação.

O indicador P/L

A relação preço/lucro (price/earnings), ou P/L, é uma medida importante para indicar se uma ação está acima ou abaixo do preço esperado, levando em conta a lucratividade da empresa.

Por exemplo: uma empresa cuja ação custa R$ 40,00, com 200.000.000 de ações na bolsa e que tenha reportado lucro líquido de R$ 400.000.000,00 nos últimos 12 meses tem o P/L = preço da ação / lucro por ação = 40 / (400.000.000 / 200.000.000) = 20. Isso quer dizer que vai levar 20 anos para que a empresa retorne o valor da ação em forma de lucro (se o lucro permanecer constante).

Um baixo P/L pode indicar empresas cujas ações estão baratas e um alto P/L que elas estão muito caras. Tenha em mente que isso é um indicativo e que não deve ser o único fator a levar em consideração (veremos outros fatores adiante).

Empresas de crescimento rápido costumam ter um P/L mais alto, enquanto empresas de crescimento lento costumam ter a relação P/L menor. Para entender melhor essa associação entre o crescimento e o P/L, pense que só valeria a pena investir em uma ação com P/L alto — o que indica que o preço está elevado — se também houver a expectativa de lucros expressivos.

Evidentemente, não temos como prever os lucros futuros, mas podemos monitorar os resultados das empresas e acompanhar as medidas que elas estão tomando para melhorar o faturamento.

Outro uso interessante para esse indicador: espera-se que a relação P/L seja equivalente à taxa de crescimento anual (em termos de lucro) da empresa. Se a empresa tem um P/L = 10, espera-se que o seu crescimento anual seja em torno de 10%.

Se o P/L for muito menor que a taxa de crescimento, provavelmente o preço da ação estará barato (uma P/L equivalente à metade da taxa de crescimento é muito bom). Por outro lado, se o P/L for muito maior que a taxa de crescimento, aí podemos estar diante de uma ação sobrevalorizada (uma P/L equivalente a 2 vezes a taxa de crescimento é muito ruim).

Mais informações sobre a empresa

Lembra que no início do post falamos que também é importante pesquisar sobre o negócio? Pois é, além de encaixá-lo em uma das 6 categorias e examinar o seu P/L, Lynch diz que temos que aprender mais sobre a companhia e montar o que ele chama de “história”.

Para construi-la, aqui estão algumas perguntas que você deve procurar responder:

- Qual é a consistência dos lucros da empresa (vêm aumentando, são constantes, variam muito)?

- Ela pretende expandir o negócio? Como? Isso vai diluir os lucros?

- Como estão as suas dívidas?

- Qual é o tamanho da dívida em relação ao patrimônio líquido (segundo Lynch, uma relação entre dívida e o patrimônio líquido de 25% é considerada normal)?

- Como tem sido a variação do P/L nos últimos anos?

- Qual é a situação da distribuição de dividendos (pequenas empresas que não pagam dividendos generosos provavelmente investem mais no negócio, indicando que as ações podem ser de crescimento rápido)?

- Qual parcela um produto que aparentemente está fazendo muito sucesso tem nas vendas da empresa?

- Quanto dinheiro a companhia acumula em caixa?

- Os estoques estão crescendo mais que as vendas?

- Como está a margem de lucro em relação a outras empresas do mesmo setor?

- Como foi o desempenho da empresa durante as últimas crises (especialmente se você pretende ficar com a ação para a vida toda)?

Plataformas como a PenseRico e o Status Invest ajudam bastante nesse sentido. Além disso, você pode consultar a página de Relação com Investidores nos sites das empresas, onde encontrará relatórios e, quem sabe, poderá até entrar em contato para tirar dúvidas.

Uma vez que seja capaz de contar a história da ação para sua família, seus amigos ou seu cachorro (…), de forma que até uma criança possa compreendê-lo, então você possui uma compreensão adequada da situação.

Não se esqueça de refazer essas perguntas de tempos em tempos (a cada trimestre é um bom parâmetro, porque é quando as empresas divulgam seus balanços). Com isso, você vai entender como a empresa está evoluindo e conseguirá decidir se deve manter o seu investimento ou se desfazer dele.

Mas não se prenda a essas perguntas. Examine também os fatores a seguir, que ajudam a dizer se um papel é uma “ação perfeita” ou uma “ação a se evitar”.

As ações ideais

Aqui estão algumas características que Lynch considera da “ação perfeita”:

Modelo claro de como ganha dinheiro

Negócios simples são mais fáceis de acompanhar e, do ponto de vista da companhia, mais simples de administrar.

As pessoas compram o produto com recorrência

Empresas que vendem produtos que as pessoas adquirem repetidamente, como alimentos, bebidas e medicamentos.

Usuárias de tecnologia

Empresas que usam a tecnologia para ganhar eficiência, melhorar processos, gerar valor etc.

Membros da empresa comprando ações

Se diretores ou outros membros (insiders) estão comprando ações da própria empresa, supomos que eles acham que o preço vai subir. É possível verificar essa informação junto à CVM 358.

Se a cotação da ação cair depois que os insiders comprarem, Lynch diz que é melhor ainda, porque você pode comprar a um preço mais barato que eles.

Se os executivos estiverem vendendo as ações, não é motivo para preocupação. Apenas se estiverem se desfazendo da maior parte de suas ações é que devemos dar mais atenção a isso.

Recompra de ações

Quando a empresa recompra as ações, diminui a quantidade de papéis à disposição. Assim, se os lucros permanecerem os mesmos, o lucro por ação após o evento de recompra será maior. Com isso, o preço das ações tende a se valorizar.

As ações para ficar longe

Lynch também fala de alguns fatores que indicam que devemos manter distância de certas ações.

Ação destacada

O autor chama de “ação destacada” aquela da qual todos estão falando. É aquela que vem subindo rapidamente e cujo motivo da alta é basicamente euforia.

Tenha cuidado, porque pode ser que o preço caia rapidamente também.

A “próxima alguma coisa”

No momento em que escrevo este post, muitos investidores se perguntam qual será a próxima MGLU3, visto que as ações de Magazine Luiza valorizaram cerca de 112% só em 2019. É esse tipo de “próxima alguma coisa” que Lynch recomenda evitar.

Empresas que não fazem boas aquisições

Companhias que adquirem outras empresas cujos negócios não têm muita relação com a empresa-mãe preocupam Lynch. Isso porque, normalmente, elas fazem essas aquisições visando diversificar as atividades, mas podem falhar na gestão e acabar piorando os resultados da empresa como um todo.

Não quer dizer que seja sempre algo ruim — empresas-mãe com uma boa estratégia conseguem gerar sinergia —, mas é importante permanecer alerta.

Composição da carteira

Para quem pretende montar uma carteira de ações, é pertinente conhecer a divisão de ativos que Lynch costumava fazer no fundo Fidelity Magellan.

Ele diz que era: até 30% ou 40% de ações de crescimento, 10% a 20% de ações confiáveis, 10% a 20% de ações cíclicas e a parcela que sobra em ações em recuperação.

Peter Lynch destaca que, como as ações confiáveis apresentam “baixos riscos e lucros moderados”, é importante tê-las na carteira para equilibrar variações dos outros tipos de papéis.

Orientações finais

Veja agora algumas orientações para não se enganar com besteiras que se ouve por aí:

- nenhuma ação está com preço tão alto que não possa subir mais;

- nenhuma ação está com preço tão baixo que não possa cair mais;

- não pense que as ações sempre se recuperam;

- não há garantias que ações de empresas consolidadas serão sempre boas; não importa qual for a empresa, o acionista precisa acompanhá-la e sempre se atualizar sobre a sua “história”;

- o sentimento de ter perdido dinheiro por não ter aproveitado uma oportunidade não faz sentido; ficar se culpando só vai te afastar do mercado de ações;

- o fato de o preço da ação subir depois de você comprar não quer dizer, necessariamente, que é uma boa ação; da mesma forma, se o preço da ação cair não significa que é uma ação ruim; no longo prazo, são as perspectivas e os resultados que determinarão se a ação continuará a ter um bom desempenho.

A questão é que não há um limite arbitrário para o quão alto pode chegar o preço de uma ação, e, se a história ainda é boa, os lucros continuam a melhorar e os fundamentos não se alteraram, ‘não pode subir muito mais’ é uma razão errada para ignorar uma ação.

Quando comecei a ler o livro, confesso que era cético à respeito da tese de que investidores comuns têm vantagens sobre gestores de fundos, mas é fato que amadores com bom conhecimento podem ser excelentes gestores de seus próprios patrimônios.

Enfim, O jeito Peter Lynch de investir é mais um título que não pode faltar na sua biblioteca. Por mais que traders tenham a fama de pensar mais no curto prazo, fazer investimentos com foco no longo prazo também é fundamental.

Gostou desta resenha? Então confira outras como esta dentro do tema investimento!

DISCLAIMER LINKS AFILIADOS: o Leituras do Trader (leiturasdotrader.com) participa de plataformas/programas de afiliados como Programa de Associados Amazon e Hotmart. Ao adquirir livros e outros produtos pelos links afiliados deste site, o Leituras do Trader receberá uma comissão. Isso é uma forma de contribuir para o Leituras do Trader e não custará nenhum extra a você.

ISENÇÃO DE RESPONSABILIDADE: os textos deste site não representam recomendações de compra nem de venda de ativos financeiros. As ideias divulgadas aqui têm fins educacionais/informativos. O site Leituras do Trader e seus administradores não se responsabilizam pelas decisões de investimento/especulação de seus leitores.